Η πρώτη μεγάλη αύξηση «κόκκινων» δανείων στο τραπεζικό σύστημα, μετά από 9 χρόνια συνεχούς μείωσης των επισφαλειών, σημειώθηκε στο πρώτο τρίμηνο του 2024. Σύμφωνα με τα στοιχεία της Τράπεζας της Ελλάδος στο τέλος Μαρτίου 2024 το υπόλοιπο NPEs, σε ατομική βάση, ανήλθε στα 11,1 δισ. ευρώ από 9,94 δισ. στο τέλος του 2023.

- Αποτέλεσμα ήταν ο δείκτης των μη εξυπηρετούμενων ανοιγμάτων (NPEs) να ανέλθει στο α’ τρίμηνο στο 7,5% από 6,6% στο τέλος Δεκεμβρίου 2023.

- Η αύξηση του υπολοίπου των NPEs τερματίζει μια πορεία σταθερή μείωσης των κόκκινων δανείων από τον Μάρτιο του 2016 όταν διαμορφώθηκαν στα 107,19 δισ. ευρώ με τον δείκτη καθυστερήσεων στο… 48,5%.

Η επιδείνωση της εικόνας της ποιότητας των χαρτοφυλακίων δανείων πάντως δεν ανησυχεί τις τράπεζες επισημαίνοντας ότι οφείλεται σε συγκυριακούς λόγους και συγκεκριμένα στην αναταξινόμηση παλαιών δανείων που είχαν την εγγύηση του Δημοσίου (στεγαστικών και προς μικρομεσαίες επιχειρήσεις) σε μη εξυπηρετούμενα, μετά από σχετική εποπτική απαίτηση.

Πέραν όμως του «κοκκινίσματος» των δανείων με εγγύηση του Δημοσίου τραπεζικές πηγές αναγνωρίζουν ότι καταγράφηκε δυσκολία και στην ομαλή εξυπηρέτηση δανείων μικρών και μεσαίων επιχειρήσεων, δυσκολία που αποδίδεται στην απότομη αύξηση των επιτοκίων.

«Κοκκίνισαν» δάνεια με την εγγύηση του Δημοσίου

Σύμφωνα με πληροφορίες η αναταξινόμηση, αφορά κυρίως δάνεια της Εθνικής Τράπεζας και της Τράπεζας Πειραιώς (κληρονομία της Αγροτικής Τράπεζας), συνολικού ύψους περίπου 1 δισ. ευρώ, τα οποία είχαν χορηγηθεί εδώ και πάρα πολλά χρόνια σε ευπαθείς κοινωνικές ομάδες (πυρόπληκτους, σεισμοπαθείς κ.α.) με την εγγύηση του Ελληνικού Δημοσίου, οφειλές που όμως το κράτος δεν καλύπτει.

Τράπεζες και δημόσιο βρίσκονται σε διένεξη εδώ και χρόνια για τα δάνεια αυτά και φαίνεται ότι το Δημόσιο σε ορισμένες περιπτώσεις αμφισβητεί το αν δόθηκαν ορθώς κάποια σχετικά δάνεια (οπότε θεωρεί ότι εξαιρούνται της εγγύησης) ενώ για άλλα ανάλογα δάνεια εξαντλεί κάθε νομική δυνατότητα προκειμένου να καθυστερήσει όσο μπορεί την πληρωμή της εγγύησης.

Τα δάνεια αυτά βρίσκονται εδώ και πολλά χρόνια στο μικροσκόπιο της ΕΚΤ, του εποπτικού βραχίονα SSM, και της ΤτΕ, με το ευρωσύστημα να πιέζει για την αντιμετώπισή τους, δηλαδή την κάλυψη της σχετικής υποχρέωσης από το Δημόσιο, χωρίς αποτέλεσμα.

Έτσι ο επόπτης έχει ζητήσει από τις τράπεζες μέχρι το τέλος του 2026 να καλυφθεί όλο το ύψος των σχετικών δανείων είτε με πρόβλεψη είτε με ανάκτηση απειλώντας ότι σε αντίθετη περίπτωση θα πραγματοποιηθεί εποπτική μείωση από τα κεφάλαια των τραπεζών του ύψους των δανείων αυτών.

Στο πλαίσιο αυτό Εθνική Τράπεζα και Πειραιώς προχώρησαν σε αναταξινόμηση των επίμαχων δανείων από εξυπηρετούμενα σε μη εξυπηρετούμενα.

Γιατί δεν ανησυχούν οι τράπεζες

Στελέχη τραπεζών επισημαίνουν στο Business Daily ότι η άνοδος των μη εξυπηρετούμενων δανείων στο πρώτο τρίμηνο αφορά μια ειδική περίπτωση, τον λογιστικό χειρισμό παλαιών δανείων με την εγγύηση του Δημοσίου, και δεν αντανακλούν επιδείνωση των συνθηκών στην οικονομία ή στην κατάσταση των επιχειρήσεων.

Αντίθετα, τονίζουν, η εγχώρια οικονομία αναπτύσσεται με ισχυρό ρυθμό ενώ την εφετινή χρονιά σημειώνεται επιτάχυνση στην πιστωτική επέκταση στοιχείο που βοηθά για την επιστροφή των δεικτών NPEs σε πτωτική πορεία.

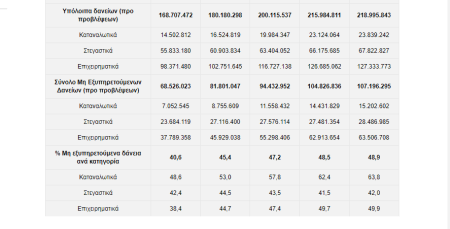

Εξέλιξη Μη Εξυπηρετούμενων Δανείων για το σύνολο των εμπορικών και συνεταιριστικών τραπεζών σε ατομικό επίπεδο

Πηγή: Τράπεζα της Ελλάδος

Παρατηρήσεις: 1. Τα στοιχεία είναι σε ατομική βάση και αφορούν σε εντός ισολογισμού δάνεια (προ προβλέψεων) των Ελληνικών εμπορικών και συνεταιριστικών τραπεζών που λειτουργούσαν την εκάστοτε περίοδο. 2. Για την περίοδο 2014 και εφεξής χρησιμοποιούνται τα υποβαλλόμενα στοιχεία από τα Π.Ι. σύμφωνα με την ΠΕΕ 42/2014 όπως ισχύει και ακολουθούνται οι ορισμοί της Ευρωπαϊκής Αρχής Τραπεζών (EBA). 3. Για την περίοδο 2002 – 9Μ 2014 χρησιμοποιήθηκαν τα υποβαλλόμενα στοιχεία από τα Π.Ι. σύμφωνα με την ΠΔΤΕ 2442/1999 και έχει γίνει η παρακάτω παραδοχή: Τα δάνεια σε καθυστέρηση περιλαμβάνουν και τις απαιτήσεις από ρυθμισθείσες οφειλές για τις οποίες δεν έχει συμπληρωθεί 12 μηνο από την έναρξη εξυπηρέτησης (ως δάνεια αβέβαιης είσπραξης). 4. Μεταβολές σε υπόλοιπα μεταξύ ορισμένων τριμήνων μπορεί να οφείλονται και στην αναδιάρθρωση του Ελληνικού τραπεζικού συστήματος (εκκαθαρίσεις τραπεζών, πωλήσεις υποκαταστημάτων στο εξωτερικό κ.λ.π.). 5. Τα στοιχεία αφορούν σε εντός ισολογισμού δάνεια ώστε να υπάρχει συνέπεια με τους επιχειρησιακούς στόχους μείωσης των μη εξυπηρετούμενων δανείων. Για το λόγο αυτό, τα υπόλοιπα και οι δείκτες ενδέχεται να διαφοροποιούνται από προηγούμενα δημοσιευμένα μεγέθη, όπου στην περίμετρο συμπεριλαμβάνονταν και στοιχεία εκτός ισολογισμού.

Πηγή:businessdaily.gr

Δημοσιογράφος: Γιάννης Παπαδογιάννης